歡迎瀏覽深圳市德立盛科技有限公司官網(wǎng)

0755-28286748

半導體市場分析和咨詢公司Semiconductor Intelligence(SI)日前發(fā)布了其對2021年汽車半導體市場統(tǒng)計結果,根據(jù)該機構數(shù)據(jù),英飛凌以57.25億美元的汽車半導體銷售額位居市占率第一寶座,汽車半導體銷售額占到該公司同期營收約44%。

恩智浦汽車半導體營收54.93億美元,占該公司總銷售額的50%,緊隨其后排第二;位居第三的瑞薩營收42.1億美元,占公司總價值的46%。第四至第十位分別為:TI、ST意法半導體、博世、安森美半導體、ADI、微芯、羅姆半導體。

(數(shù)據(jù)資料源自SI)

根據(jù)WSTS的統(tǒng)計,前十大廠商合計營收約690億美元,占整體市場的46%。這也意味著全球有將近一半的汽車半導體市場被前十大廠商所占據(jù)。

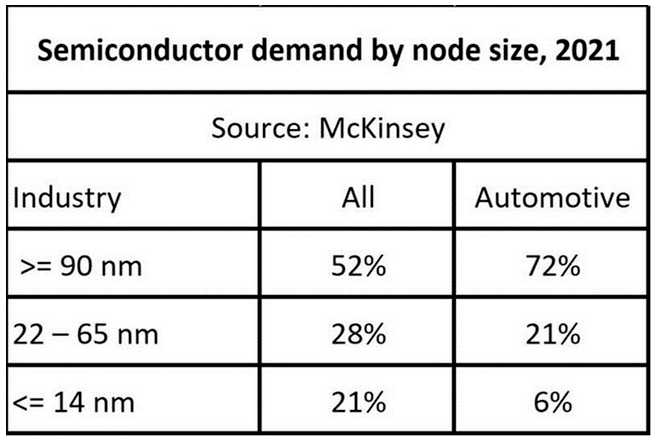

由于汽車的產(chǎn)品壽命相對較長,因此用于汽車的半導體不一定使用尖端工藝。麥肯錫(McKinsey)的一項研究估計,2021年生產(chǎn)的72%的汽車半導體芯片來自90nm以上的傳統(tǒng)成熟工藝。在所有應用中,包括汽車以外的90nm以上的比例為52%,汽車半導體比其它應用更舊,比例達到72%,而所有采用14nm以下尖端工藝的半導體芯片比例為21%,但采用這些先進工藝的汽車半導體比例僅為6%。

許多半導體制造商將資本支出集中在更先進的工藝上,而傳統(tǒng)工藝的產(chǎn)能增長則不大。例如,臺積電從尖端工藝中獲得了總銷售額的65%,而90nm以上傳統(tǒng)工藝的銷售額僅占總銷售額的12%左右。此外,從應用來看,智能手機的銷售額約為38%,而汽車行業(yè)只有5%,沒有跡象顯示這一比例會上升。

2021年用于所有半導體和汽車半導體制造的工藝百分比(數(shù)據(jù)資料:麥肯錫)

對此,SI總裁比爾·杰威爾(Bill Jewell)認為,汽車半導體短缺問題的緩解尚需時日,供應鏈緊張將持續(xù)至2023年,由于汽車產(chǎn)能首先,預計整車價格將繼續(xù)上漲。

汽車制造商和半導體供應商正在努力確保未來不會出現(xiàn)半導體短缺,例如,汽車制造商正在調(diào)整及時庫存模型,并與半導體供應商更緊密地合作,傳達短期和長期需求。比爾·杰威爾指出,隨著電動汽車和自動駕駛技術趨勢的不斷深入,半導體對汽車制造商來說更為重要。

隨著電動車及自駕車的芯片含量大幅增加,晶圓代工龍頭臺積電內(nèi)部預估2030年市場規(guī)模將達1350億美元,可能會超過手機芯片市場。

本周,臺積電車用暨微控制器業(yè)務開發(fā)處處長林振銘表示,臺積電有完整技術與足夠產(chǎn)能支持汽車產(chǎn)業(yè),并建議車用芯片廠要建立緩沖庫存,只要能夠好好做好規(guī)劃,相信不會有芯片短缺問題。

林振銘認為,汽車產(chǎn)業(yè)的變革和半導體未來成長的機會,由于每個國家都已推動電動車,雖然電池成本攸關電動車能否大力推廣的關鍵因素,但電動車芯片前景依然看俏。他表示,車用芯片市場可望自2021年的410億美元,成長至2026年的850億美元,年復合成長率達16%,臺積電內(nèi)部預估2030年更將達1350億美元,市場規(guī)模可能比手機還要大。

臺積電全力布局車用芯片工藝及擴大產(chǎn)能,邏輯工藝方面推出最先進的5nm的N5A工藝,射頻工藝亦推出6nm的N6RF工藝。林振銘表示,16nm以后的車用工藝要用新型存儲器,預計明年就會有產(chǎn)品設計定案,車用傳感器方面,未來將推進到65nm及40nm產(chǎn)品,同時擴大分離式功率組件與氮化鎵(GaN)技術開發(fā)及產(chǎn)能建置。

林振銘特別針對近年來車用芯片短缺情況提出說明,由于汽車供應鏈相當復雜,至少比智能手機復雜10幾倍。2020年車廠停產(chǎn),每層的供應鏈都向供應商砍單,當電腦與智能手機業(yè)者接收釋出的產(chǎn)能后,所有產(chǎn)能都已滿載,車用芯片廠回頭下單自然就拿不到產(chǎn)能。

林振銘指出,車用芯片生產(chǎn)周期要5個月,客戶在提出需求后,要5個月后才能交貨,若要擴產(chǎn)或建新廠要更久時間。臺積電2021年開始全力提高車用芯片產(chǎn)能,增加50%產(chǎn)能給車用芯片客戶,如今已有完整技術及足夠產(chǎn)能支持汽車產(chǎn)業(yè),但車用芯片廠應該做好計劃并建立緩沖庫存。

英飛凌

一直以來,英飛凌都是車用半導體行業(yè)的“霸主”。公開數(shù)據(jù)顯示,英飛凌2021年整體收入110億歐元,增幅為29%,營業(yè)利潤率從13.7%增加到18.7%,創(chuàng)下了2008年以來新高。

其中,英飛凌的汽車業(yè)務收入48億歐元,增幅為37.5%。汽車產(chǎn)品中大約一半為功率半導體,主要是分離元件,IGBT和MOSFET;MCU大約占25%,傳感器大約占18%,存儲占大約7%。

在功率電子方面,英飛凌是全球最大的汽車IGBT供應商,市占率超過50%;在第三代半導體方面,英飛凌的業(yè)務剛剛起步,但這一領域也是英飛凌主要的投資聚焦所在,據(jù)悉公司將投資超過20億歐元擴大SiC和GaN半導體的產(chǎn)能。英飛凌將在馬來西亞居林工廠建造第三個廠區(qū),新的晶圓廠將于2024年夏季建成,第一批晶圓將于2024年下半年下線。

恩智浦

恩智浦2021年整體收入111億美元,同比增幅29.1%。其中汽車業(yè)務收入達55億美元,同比增幅44.7%。

筆者注意到,在最新公布的2022年Q2財報中,恩智浦總營收33.12億美元,較上年同期增長28%,較2022Q1增長6%。其中,汽車業(yè)務營收達17.13億美元,同比增長36%,環(huán)比增長10%。

汽車業(yè)務是恩智浦占比最大的部分,也是同比增長最快的部分。據(jù)悉,恩智浦針對供應鏈產(chǎn)能持續(xù)緊張的情況,建立了NCNR(不可取消不可退貨)制度,幫助汽車廠商和Tier1企業(yè)進行合理的產(chǎn)能分配。根據(jù)目前及2023年的NCNR訂單水平,恩智浦目前的產(chǎn)能僅能覆蓋80%的訂單需求,行業(yè)供不應求的狀況將長期存在。

展望第三季度,恩智浦的指導收入為 34.25億美元,與2021年第三季度相比增長約20%,同比增長17%至22%。與2021年第三季度相比,汽車業(yè)務預計將在20%的較低范圍內(nèi)上漲,與2022年第二季度相比,汽車業(yè)務預計將在中個位數(shù)范圍內(nèi)上漲。

瑞薩電子

瑞薩電子是全球最大的汽車芯片制造商之一,公司有50%以上的收入來自汽車行業(yè)。此外,瑞薩電子也是微控制器和處理器領域的全球參與者。這種數(shù)字和模擬產(chǎn)品的結合為尋求支持其車輛的技術的汽車制造商提供了一站式解決方案。瑞薩電子芯片主要應用于德國和中國的汽車攝像頭和電池系統(tǒng)中,未來,該公司希望可以增加更多應用,如以更低的成本提供更高分辨率的后視攝像頭。2021年,瑞薩電子營業(yè)收入為73億美元,同比增長12%。

在瑞薩電子最新公布的數(shù)據(jù)來看,2022Q2總營收為3766億日元,同比增長近73%,環(huán)比增長近9%,汽車業(yè)務增長較為平緩,而工業(yè)/物聯(lián)網(wǎng)業(yè)務增長迅猛。具體而言,汽車業(yè)務營收1638億日元,同比增長54.3%,環(huán)比增長6.4%。從汽車產(chǎn)品的庫存來講,相關產(chǎn)品庫存較上一季度改善不大,且遠低于預期庫存。

瑞薩方面稱,雖然汽車銷量本身并沒有像預期的那樣增長,但單車所搭載半導體的數(shù)量和價值在增加。因此,就汽車半導體整體而言,盡管有一些阻撓,但將繼續(xù)看到穩(wěn)定性略有提高。然而,其也意識到由于目前的生產(chǎn)不足,有輕微的庫存積壓車輛,短期內(nèi)將進行一些調(diào)整。